投资者高度紧张,英伟达财报即将公布

本周可能是今年股市最重要的一周。

投资者高度关注美股科技股及AI概念股后续整体走势,那么影响科技股及AI概念核心因素是什么?

华尔街普遍认为,在美联储降息预期已基本明确的情况下,答案是英伟达二季度财报。

美东时间8月28日盘后,英伟达将发布第二季度财报,全球投资者因此高度紧张。

英伟达作为AI行业的领头羊,其业绩表现将反映整个AI行业的发展状况。如果英伟达的AI芯片需求强劲,可能会推动整个AI概念股的增长。

如果英伟达的财报结果超出预期,可能会推动科技股和AI概念股的涨势;反之,如果业绩不及预期,可能会对股价造成冲击。

英伟达市值接近3万亿美元。目前期权市场已经“预定”了高波动,英伟达期权隐含的股价波动率达10%,自2018年以来该股在财报当日的跌幅从未超过8%。

// 分析师普遍乐观 //

分析师对英伟达的评级普遍为买入,且多家投行在业绩公布前重申了对英伟达的乐观态度,给出了较高的目标价,这可能对市场情绪产生正面影响。

华尔街分析师普遍预计英伟达二季度的营收将为286亿美元,同比增长112%,这将是英伟达连续第五个季度实现三位数增长。

花旗、高盛、KeyBanc在内的华尔街机构重申了对该股的看涨观点。

高盛策略师Scott Rubner表示,随着英伟达财报日临近,期权市场暗示英伟达股价有超过9%的上涨空间。

此前财报显示,英伟达第一季度收入260亿美元,同比增长262%,远超市场预期;净利润为148.81亿美元,同比增长628%。同时,英伟达对下一季度的业绩作出指引,预测2025财年第二季度营收将达到280亿美元(± 2%)。

华福证券陈海进分析认为,近期产业链上下游公司陆续在业绩会上对AI算力需求做出乐观展望,认为英伟达在8月28日举行的2025财年第二季度业绩电话会上仍将给出乐观指引,关注相关指引为A股算力板块带来的催化。

// 投资者关注的焦点 //

英伟达新一代Blackwell芯片的潜在延迟情况及其更新表态也是投资者关注的焦点。如果英伟达能够推出新的产品并满足市场需求,可能会对股价和整个行业产生积极影响。

据新浪报道,8月27日,在Hot Chips 2024大会上,英伟达公布了下一代GPU架构Blackwell的更多细节信息,以及未来的产品路线图。

英伟达Blackwell是通用计算全栈矩阵的终极解决方案,由多个英伟达芯片组成,包括Blackwell GPU、Grace CPU、BlueField数据处理单元、ConnectX网络接口卡、NVLink交换机、Spectrum以太网交换机和Quantum InfiniBand交换机。

英伟达称,Blackwell拥有6项革命性技术,可支持多达10万亿参数的模型进行AI训练和实时大语言模型(LLM)推理。

本月初有报道称,英伟达的下一代Blackwell系列AI芯片因设计缺陷问题被迫推迟发布,这一决定可能对包括Meta、谷歌和微软在内的大客户造成影响。

// 十大对冲基金约半数重仓英伟达 //

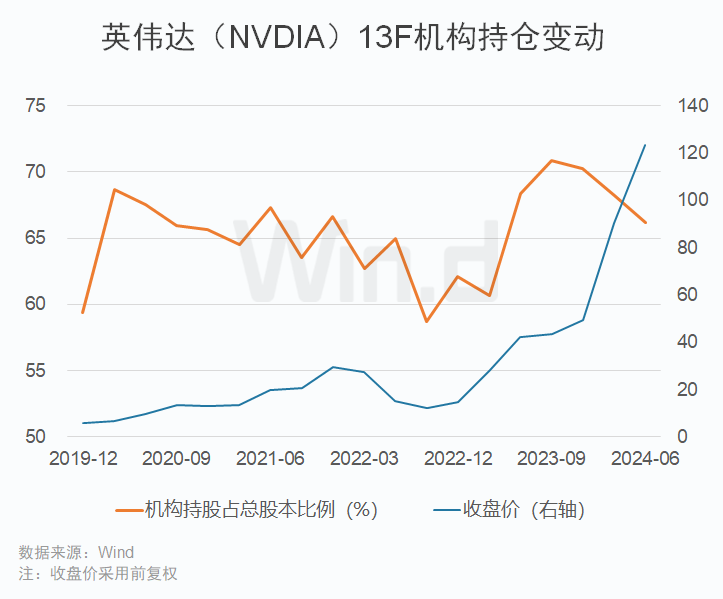

美股二季度财报季已临近尾声,各大机构均已公布美股持仓情况,资本对英伟达格外青睐。

在全球十大对冲基金中,约半数都重仓了英伟达,桥水、AQR和城堡投资一季度都大举买入了英伟达及其相关标的。

最新披露的美国13F文件显示,截至今年二季度末,贝莱德、先锋领航、摩根大通等全球资管巨头仍在大手笔买入英伟达。

具体来看,全球最大资管公司贝莱德二季度增持1226万股英伟达,贝莱德关联公司 Austin Private Wealth增持43995.16万股;先锋领航增持1142.84万股英伟达;摩根大通增持1116.49万股英伟达。此外,道富银行增持7659.46万股,Geode资本增持961.05万股。

// 如何对冲英伟达潜在亏损风险 //

值得注意的是,13F文件显示,桥水基金二季度减持英伟达48.9万股、谷歌82.8万股和拼多多28.9万股;大笔增持亚马逊159万股、微软51万股,幅度分别达152%和88%。

美国银行预计,英伟达二季度业绩或令人失望,并提出了一种对冲该股潜在亏损风险的方法,即购买标普500指数的看跌期权。美国银行股票衍生品研究团队副总裁冈萨洛•阿西斯(Gonzalo Asis)在报告中表示,投资者“可能低估了业绩表现令人失望的风险”,对冲这种风险的“更有吸引力”的途径并非购买英伟达的看跌期权,而是购买标普500指数的看跌期权。